消息面上,近日中东局势再度紧张及大西洋飓风季活动频繁,引发供给端担忧情绪。与此同时,市场对夏季需求预期为强劲,供需趋紧推动国际油价走高。

10万元/吨、9万元/吨、8万元/吨......短短几个月,碳酸锂价格已经连破数个整数关口,正奔向7万元/吨的新关口。

8月14日,国内锂价再度大跌。期货碳酸锂主力合约(lc2411)下跌3200元/吨,收跌至7.35万元/吨,跌幅达到4.17%。

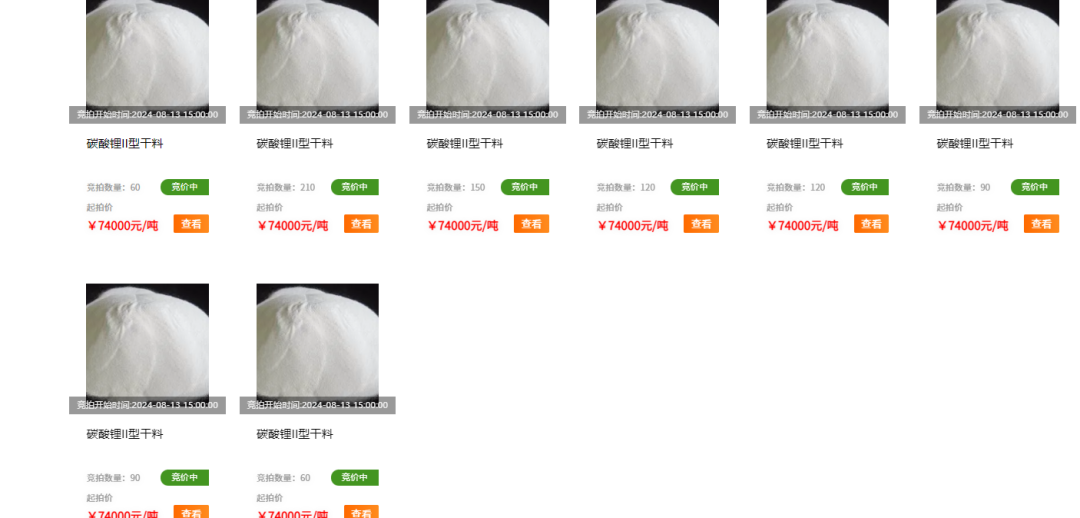

与之呼应的是,此次大跌前夕,知名锂企举行了一场公开竞卖,900吨碳酸锂产品只成交了210吨,且价格低至7.4万元/吨。

900吨拍卖只成交210吨

证券时报·e公司获悉,8月13日,青海盐湖蓝科锂业股份有限公司,共计900吨碳酸锂(Ⅱ碳酸锂)产品进行公开竞价销售,2场拍卖60吨成交价7.4万元/吨,1场拍卖90吨成交价7.4万元/吨,其余标段全部流拍。

“这一次的拍卖,我们报名了,但是没有出价,还是觉得价格有点高”。8月14日,中部地区某锂盐贸易商对e公司记者如是说。

上述拍卖标的900吨Ⅱ碳酸锂,也就是市场上标准碳酸锂产品。

上述贸易商称,现在,盐湖的卤水锂的品质在逐步提升,已经有了准电池级碳酸锂产品,主含量可达到99.7%,其他指标也好了不少,而且量还比较稳定,行业接受度还不错。

天眼查显示,青海盐湖蓝科锂业股份有限公司主营碳酸锂产品;兼营氯化锂、氢氧化锂、金属锂、锂镁合金等锂系列产品的开发和生产等。科达制造(600499)通过旗下全资子公司及控股公司,合计持股48.57%;盐湖股份(000792)及全资子公司合计持股51.43%。

科达制造公告显示,2024年上半年,蓝科锂业实现碳酸锂产量约1.89万吨,销量约2万吨,产销量同比均实现超过30%的增长,但碳酸锂市场终端价格从2023年上半年超过20万元/吨的均价,至本报告期内市场价格在10万元/吨左右波动,同比存在较大下滑。

蓝科锂业的业绩,在上述两家A股公司中占据重要的地位。2023年,蓝科锂业营业收入为63.35亿元,净利润为29.68亿元。同期,科达制造营业收入为96.96亿元,净利润为20.92亿元。盐湖股份营业收入为215.79亿元,净利润为79.14亿元。

市场继续看跌

“还会继续跌”,对于锂价的走势,上述贸易商观点很鲜明。

“从目前来看,碳酸锂的供需不平衡的现状还没有打破。需求方面,仍在持续增长,但是,供应增长得更快。”上述贸易商称,“前期的锂价下跌背景下,虽然一些小厂已经停产停休,但是,大厂基本处于满负荷在产状态,库存还在累积中”。

据中国有色金属工业协会锂业分会统计,2024年1—6月,国内碳酸锂产量约29.8万吨,同比增加48.8%;1—6月氢氧化锂产量约17.5万吨,同比增加21.4%。

另据SMM统计数据,2024年上半年,碳酸锂整体累库较多,一季度库存由7万吨上升至三月初的8.1万吨,三月中下旬出现短暂小幅去库后又持续累库。截至6月底,现货库存为10.69万吨,其中冶炼厂库存为5.34万吨,下游库存为2.58万吨,其他库存为2.77万吨。

百川盈孚碳酸锂行业分析师对e公司记者称,锂价下跌还是受到供需关系的影响比较大,行业客户普遍比较悲观,终端汽车的产销量以及电池的装机量整体虽然还可以,但是电池厂对于原料的客供比例处于较高的水平,所以对于锂的需求偏弱。

从供应上来看,虽然市场上减产传闻较多,但是主流大厂的产量并未降低,叠加整体库存水平超过10万吨,短期小厂的停车不会带来太大的支撑,待库存消耗下降后可能才会对价格存在一定的影响。

百川盈孚方面认为,从长期来看,重点还是要关注澳矿上的供应情况,矿山供应不减的情况下,锂价很难真正的止跌。

值得一提的是,随便近年来锂企的纷纷扩产,又一批大项目将于今年下半年建成投产。

譬如,盐湖股份年报显示,公司2023年碳酸锂产量为3.6万吨,碳酸锂日产量达到140吨。另外,公司新建4万吨基础锂盐一体化项目,预计2024年底建成。另外,公开报道显示,经过近一年的建设,新疆有色集团已于今年7月建成3万吨/年碳酸锂生产线,并产出合格的碳酸锂产品。

据福能期货报告,目前,青海盐湖提锂企业正在尝试包括原卤提锂、沉锂母液回收等技术来提高提锂过程的收率,以及冬季吸附塔的保暖措施,未来产量将稳步提升。展望下半年,四川地区新增锂辉石冶炼产能和江西锂云母项目持续爬坡,国内产量有较强的放量预期,预计2024年我国碳酸锂产量将增加21万吨至66万吨。

部分锂企上半年已亏损

已披露2024年半年报的藏格矿业,上半年公司实现营业收入17.62亿元,同比下滑37%;归母净利润12.97亿元,同比下滑35.99%。报告期内,公司碳酸锂平均售价 9.39万元/吨,同比下降63.90%;平均销售成本4.13万元/吨,同比下降0.44%。

业绩预告显示,受市场价格波动的影响,锂企业绩普遍下降或亏损。只有少数企业如西藏矿业和紫金矿业预计业绩有所增长,但增长原因并非来自碳酸锂业务。

“锂矿双雄”赣锋锂业和天齐锂业,均由盈转亏,合计亏损接近超过56亿元,与上年同期的盈利状况形成鲜明对比。

其中,赣锋锂业预计2024年上半年净利润亏损7.6亿元至12.5亿元,上年同期盈利58.5亿元。业绩变动原因包括锂行业周期下行影响,锂盐及锂电池产品价格持续下跌。

天齐锂业预计2024年上半年净利润亏损48.8亿元至55.3亿元,上年同期盈利64.5亿元。业绩亏损原因包括锂产品销售价格下降,毛利减少,以及联营公司SQM的经营及诉讼纠纷影响。

锂云母提锂方面,江特电机(维权)预计2024年上半年亏损5500万元至7000万元。碳酸锂价格持续低位运行导致锂盐业务亏损。永兴材料预计2024年上半年净利润为7.1亿元至8.2亿元,比上年同期下降56.93%至62.70%。碳酸锂价格大幅下降影响业绩。

盐湖卤水提锂方面,盐湖股份预计2024年上半年净利润为17亿元至23亿元,同比下滑66.65%至54.88%。氯化钾及碳酸锂产品市场价格下跌是业绩下降的原因。科达制造:预计2024年上半年净利润为4.5亿元到6.5亿元,与上年同期相比预计减少6.18亿元至8.18亿元,同比下降48.74%至64.51%。业绩下降部分原因为参股公司蓝科锂业的碳酸锂产能释放和市场价格波动。

回应市场关切

跌跌不休的碳酸锂,牵动着投资者。记者注意到,近期,多家上市公司在互动平台或调研活动中,回应市场关切。

天齐锂业和湖南裕能近期纷纷表示,已着手开展碳酸锂期货套期保值业务。其中,天齐锂业表示,目前公司已经完成了前期关于套期保值的准备工作,并成立了专门的期货管理团队。公司将进行审慎的考量和决策,旨在通过精准的策略参与,以借助金融衍生品风险对冲功能,减少主营产品价格波动对公司经营带来的潜在风险,确保公司经营业绩的稳定和可持续性。

未开展碳酸锂套期保值的藏格矿业表示,公司自成立以来,立足青藏高原,起步青海察尔汗盐湖,进军西藏铜矿、盐湖,凭借丰富的盐湖资源开采经验,专业的盐湖资源开发技术团队,以综合开发利用盐湖资源为宗旨,以保障国家能源安全与粮食安全为己任,不断创新突破技术瓶颈,形成独特的技术研发优势和成本控制优势,能够有效应对市场价格下跌带来的冲击。

针对锂价新一轮大跌是否影响生产,盛新锂能表示,公司将密切关注行业变化,并努力做好相关经营管理工作,目前公司生产情况正常,近期暂无检修计划。

融捷股份表示,公司生产经营相关工作按计划有序开展中,相关生产经营信息请关注公司定期报告。

另外,盐湖股份表示,随着气温稳步回升,碳酸锂的生产线产量逐步增加,目前碳酸锂日产量在140吨左右,公司将继续保持这种态势,不断优化生产流程,提高生产效率,确保为市场提供稳定、优质的碳酸锂产品。

川能动力表示,公司目前主要收入及利润来源为新能源发电业务,占比约70%。公司李家沟锂矿及配套3万吨锂盐产线尚未正式投产,锂产品价格市场波动对公司总体业绩影响有限。

文章来源:证券时报·e公司原标题:“还会继续跌”!碳酸锂7.4万元/吨股票配资公司排名榜,大部分流拍!

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP